- A+

雍和比特币 摘要商场对DeFi生态这样的重生事物有许多疑问,特别是彻底去中心化的体系,该怎么了解相关代币的价值支撑?DeFi与传统商场是怎样的消长改变?本文创始性地进行剖析总结,指出:1)比特币作为加密钱银商场(特别是DeFi)的中心价值锚,然后支撑起加密钱银商场的价值(就像央行和政府支撑实践商场经济信誉相同);2)DeFi生态的中心机制是经过超量典当,完结价值传递,将财物价值映射到重生的代币符号上;3)DeFi运用区块链的低本钱、快清算、高功率,能够完结传统金融商场无法比拟的金融功率,更高的收益率和更快速的生态演进将对传统金融商场带来更多启示;4)组成财物(财物映射)作为交流DeFi和传统商场的桥梁,将推进两者的交融。比特币作为加密钱银国际的肯定中心,未来的潜力不只限于“数字黄金”,而是加密钱银商场的价值之锚。比特币以其总量安稳、便于买卖带着、不行造假等特色,逐渐为出资者所承受,演变为加密国际的“数字黄金”。包含近两年兴起的DeFi商场,无论是依据以太坊、币安智能链(BSC)或其他公链的DeFi项目,表面上其生态的信誉基础来自于公链的基础钱银ETH和BNB等,咱们不否定Gas费对现金流的正向奉献,但穷根究底,DeFi商场的价值之锚就在于比特币。DeFi商场中最常见的运作机制是经过超量典当(或许是足额典当)将财物价值传递到代币上。这种方法从实质上来说便是经过智能合约典当财物,然后使其渠道具有完结信誉传递的机制才能。这点与银行准备金相似,只不过实践社会的银行准备金率低于100%,并非超量典当。本文剖析了MakerDAO(美元到DAI代币)、RenBTC(BTC到RenBTC代币)和Mirror股票映射(特斯拉股票到mTSLA代币)等事例,证明了超量典当作为信誉传递机制,为各类DeFi渠道重生代币赋予了原财物的价值。组成财物将作为桥梁,加快推进DeFi与传统金融商场的交融。加密钱银商场与实践国际的交融是职业开展的大趋势,现在DeFi商场还停留在虚拟国际之间的财物转化阶段,但终究必定会向传统金融、实体经济进行浸透。比特币作为加密钱银商场的中心价值锚支撑着加密商场,而安稳币和其他财物映射(比方股票通证等组成财物),将作为衔接实践国际与加密钱银国际的桥梁。能够幻想这样的场景,安稳币将成为实践社会钱银体系中重要的一环,实践国际的利率将对加密钱银商场发生影响,反过来,加密钱银商场的财物将经过组成财物反效果于实践国际。未来原始财物和组成财物之间将存在着杂乱的联系——即,组成财物或许对传统资本商场(乃至其他商品商场)存在反效果。危险提示:区块链商业方法落地不及预期;监管方针的不确定性。

一、中心观念1.1本文中心观念和内容商场对DeFi生态这样的重生事物有许多疑问,特别是彻底去中心化的体系,该怎么了解相关代币的价值支撑?DeFi与传统商场是怎样的消长改变?本文剖析了MakerDAO(美元到DAI代币)、RenBTC(BTC到RenBTC代币)和Mirror股票映射(特斯拉股票到mTSLA代币)等事例,创始性地进行剖析总结:1)比特币作为加密钱银商场(特别是DeFi)的中心价值锚,支撑着加密钱银商场的基础价值;2)DeFi生态的中心机制是经过超量典当,完结价值传递,将财物价值映射到重生的代币符号上;3)DeFi运用区块链的低本钱、快清算、高功率,能够完结逾越传统金融商场的立异和功率,更高的收益率和更快速的生态演进将对传统金融商场带来更多启示;4)组成财物(财物映射)作为交流DeFi和传统商场的桥梁,将推进两者的交融。二、DeFi兴起的根基:比特币是中心价值锚、组成财物是链接传统国际的桥梁2.1比特币是加密钱银商场的中心价值锚比特币作为加密钱银国际的肯定中心,未来的潜力不只限于“数字黄金”,而是加密钱银商场的价值之锚。比特币以其总量安稳、便于买卖带着、不行造假等特色,逐渐为出资者所承受,演变为加密国际的“数字黄金”。包含近两年兴起的DeFi商场,无论是依据以太坊、币安智能链(BSC)或其他公链的DeFi项目,表面上其生态的信誉基础来自于公链的基础钱银ETH和BNB等,但穷根究底,DeFi商场的价值之锚就在于比特币。到2021年4月17日,依据defillama数据显现,DeFi商场总锁仓财物到达1200亿美元,而1月初的数据是200亿美元,而2019年头的规划才缺少2.8亿美元,生长速度迅猛。而依据coinmarketcap数据,同期加密钱银商场的总规划2.2万亿美元。

一、中心观念1.1本文中心观念和内容商场对DeFi生态这样的重生事物有许多疑问,特别是彻底去中心化的体系,该怎么了解相关代币的价值支撑?DeFi与传统商场是怎样的消长改变?本文剖析了MakerDAO(美元到DAI代币)、RenBTC(BTC到RenBTC代币)和Mirror股票映射(特斯拉股票到mTSLA代币)等事例,创始性地进行剖析总结:1)比特币作为加密钱银商场(特别是DeFi)的中心价值锚,支撑着加密钱银商场的基础价值;2)DeFi生态的中心机制是经过超量典当,完结价值传递,将财物价值映射到重生的代币符号上;3)DeFi运用区块链的低本钱、快清算、高功率,能够完结逾越传统金融商场的立异和功率,更高的收益率和更快速的生态演进将对传统金融商场带来更多启示;4)组成财物(财物映射)作为交流DeFi和传统商场的桥梁,将推进两者的交融。二、DeFi兴起的根基:比特币是中心价值锚、组成财物是链接传统国际的桥梁2.1比特币是加密钱银商场的中心价值锚比特币作为加密钱银国际的肯定中心,未来的潜力不只限于“数字黄金”,而是加密钱银商场的价值之锚。比特币以其总量安稳、便于买卖带着、不行造假等特色,逐渐为出资者所承受,演变为加密国际的“数字黄金”。包含近两年兴起的DeFi商场,无论是依据以太坊、币安智能链(BSC)或其他公链的DeFi项目,表面上其生态的信誉基础来自于公链的基础钱银ETH和BNB等,但穷根究底,DeFi商场的价值之锚就在于比特币。到2021年4月17日,依据defillama数据显现,DeFi商场总锁仓财物到达1200亿美元,而1月初的数据是200亿美元,而2019年头的规划才缺少2.8亿美元,生长速度迅猛。而依据coinmarketcap数据,同期加密钱银商场的总规划2.2万亿美元。 在加密钱银商场,以下三个事实是无法忽视的:1)比特币市值2018年以来在加密钱银总市值占比区间为50-70%;2)比特币价格作为绝大部分币种的风向标;3) DeFi生态的信誉基础实质上来自于比特币。

在加密钱银商场,以下三个事实是无法忽视的:1)比特币市值2018年以来在加密钱银总市值占比区间为50-70%;2)比特币价格作为绝大部分币种的风向标;3) DeFi生态的信誉基础实质上来自于比特币。 关于上述第三点,参加过DeFi挖矿的都知道,挖矿所得新矿币实质上在矿工眼中是缺少价值支撑的(矿币是这个“项目渠道”的财物凭据,代表收益权或许办理权,这种对应机制相似股票);乃至矿币往往被以为是某种程度上的“空气”,所以挖到矿币第一时刻卖(swap)成USDT/ETH等有价值的币种是一部分矿工的需求。就算是所谓的长时刻主义者,在DeFi生态中,之所以信任随便发生的矿币,是由于这个矿币能够兑换(swap)成USDT/ETH等更有价值的种类。后边会剖析MakerDAO怎么充任DeFi商场的央行,而其“钱银”DAI的价值来源于ETH的超量典当,因而,依据以太坊生态的DeFi商场价值之锚便是ETH,而更进一步深究,USDT/ETH的价值本源在比特币,假如比特币的价值得不到商场认可,则其他币种的价值会在这之前遭到置疑。所以,从这个意义上讲,比特币是DeFi商场之锚,乃至是整个加密钱银商场的锚,并非夸大其词。事实上,跟着跨链技能的演进,未来将会更多地将比特币的价值跨接相关到其他链上(如现在的renBTC),成为直接的价值之锚。虚拟国际的信誉传递机制无疑便是智能合约,特别关于当下最为火爆的DeFi商场,其间心便是将BTC(继而是ETH、USDT等)的信誉传递到各类矿币,不然这些币仅仅空气符号,毫无价值支撑。2.2组成财物(财物映射)充任了DeFi与传统金融交融的桥梁加密钱银商场与实践国际的交融是职业开展的大趋势,现在DeFi商场还停留在虚拟国际之间的财物转化阶段,但终究或将向传统金融、实体经济进行浸透。比特币作为加密钱银商场的中心价值锚支撑这加密钱银商场,而安稳币和其他财物映射(比方股票通证等组成财物),将作为衔接实践国际与加密钱银国际的桥梁。能够幻想这样的场景,安稳币将成为实践社会钱银体系中重要的一环,实践国际的利率将对加密钱银商场发生影响,反过来,加密钱银商场的财物将经过组成财物反效果实践国际金融财物。在未来,一只股票、基金、衍生品乃至其他财物,都有望以Token方法作为价值表达。出资者将不会局限于传统金融商场出资方法,一个财物,必定会有币的方法存在。就像美元在加密钱银商场中以USDT、USDC等美元安稳币的方法存在相同,传统股票在加密钱银商场能够映射为股票代币(股票通证)。当加密钱银商场的资金流量与传统金融商场适当、乃至是逾越传统商场,那么定价权或将发生搬运。能够这样说:1)传统国际,央行(政府)支撑了整个经济商场的信誉,法币作为重要的通货东西和经济条件手法;、2)加密钱银国际,比特币支撑了各类加密钱银的信誉,即比特币是加密钱银商场的中心价值根基;3)组成财物,特别是安稳币(安稳币也是一种组成财物)作为交流两个平行国际的桥梁,未来将推进两者加快交融,相互影响,两个国际的相关桥梁就在于安稳币与组成财物;4)未来的监管,不扫除一些国家央行直接操控安稳币和组成财物的发行与商场利率。

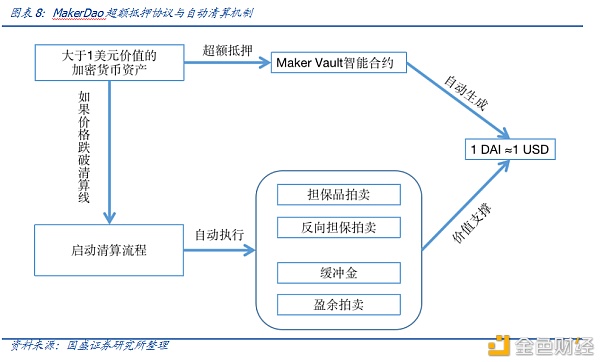

关于上述第三点,参加过DeFi挖矿的都知道,挖矿所得新矿币实质上在矿工眼中是缺少价值支撑的(矿币是这个“项目渠道”的财物凭据,代表收益权或许办理权,这种对应机制相似股票);乃至矿币往往被以为是某种程度上的“空气”,所以挖到矿币第一时刻卖(swap)成USDT/ETH等有价值的币种是一部分矿工的需求。就算是所谓的长时刻主义者,在DeFi生态中,之所以信任随便发生的矿币,是由于这个矿币能够兑换(swap)成USDT/ETH等更有价值的种类。后边会剖析MakerDAO怎么充任DeFi商场的央行,而其“钱银”DAI的价值来源于ETH的超量典当,因而,依据以太坊生态的DeFi商场价值之锚便是ETH,而更进一步深究,USDT/ETH的价值本源在比特币,假如比特币的价值得不到商场认可,则其他币种的价值会在这之前遭到置疑。所以,从这个意义上讲,比特币是DeFi商场之锚,乃至是整个加密钱银商场的锚,并非夸大其词。事实上,跟着跨链技能的演进,未来将会更多地将比特币的价值跨接相关到其他链上(如现在的renBTC),成为直接的价值之锚。虚拟国际的信誉传递机制无疑便是智能合约,特别关于当下最为火爆的DeFi商场,其间心便是将BTC(继而是ETH、USDT等)的信誉传递到各类矿币,不然这些币仅仅空气符号,毫无价值支撑。2.2组成财物(财物映射)充任了DeFi与传统金融交融的桥梁加密钱银商场与实践国际的交融是职业开展的大趋势,现在DeFi商场还停留在虚拟国际之间的财物转化阶段,但终究或将向传统金融、实体经济进行浸透。比特币作为加密钱银商场的中心价值锚支撑这加密钱银商场,而安稳币和其他财物映射(比方股票通证等组成财物),将作为衔接实践国际与加密钱银国际的桥梁。能够幻想这样的场景,安稳币将成为实践社会钱银体系中重要的一环,实践国际的利率将对加密钱银商场发生影响,反过来,加密钱银商场的财物将经过组成财物反效果实践国际金融财物。在未来,一只股票、基金、衍生品乃至其他财物,都有望以Token方法作为价值表达。出资者将不会局限于传统金融商场出资方法,一个财物,必定会有币的方法存在。就像美元在加密钱银商场中以USDT、USDC等美元安稳币的方法存在相同,传统股票在加密钱银商场能够映射为股票代币(股票通证)。当加密钱银商场的资金流量与传统金融商场适当、乃至是逾越传统商场,那么定价权或将发生搬运。能够这样说:1)传统国际,央行(政府)支撑了整个经济商场的信誉,法币作为重要的通货东西和经济条件手法;、2)加密钱银国际,比特币支撑了各类加密钱银的信誉,即比特币是加密钱银商场的中心价值根基;3)组成财物,特别是安稳币(安稳币也是一种组成财物)作为交流两个平行国际的桥梁,未来将推进两者加快交融,相互影响,两个国际的相关桥梁就在于安稳币与组成财物;4)未来的监管,不扫除一些国家央行直接操控安稳币和组成财物的发行与商场利率。 未来的监管,不扫除一些国家央行直接操控安稳币和组成财物的发行与商场利率。三、DeFi超量典当——对传统财物映射上链的启示DeFi商场中最常见的运作方法是经过超量典当(或许是足额典当)将财物价值传递到代币上。这种方法从实质上来说便是经过体系渠道典当财物,然后使其渠道具有完结信誉传递的机制才能。这点与银行准备金相似,只不过实践社会的银行准备金率低于100%,并非超量典当。穿透各类DeFi体系的实质,咱们能够笼统如下的判别:1) MakerDAO这类在DeFi体系里的安稳币铸造体系实质上是超量典当财物进行信誉传递——将美元的价值传递到DAI等安稳币,USDT也是运用足额典当的机制(经过Tether公司的“足额典当”),只不过DAI是去中心化体系,而USDT是中心化体系;2) RenProtocol与WBTC这类跨链财物锚定体系实质上是经过超量典当BTC财物,树立信誉传递传递机制,将BTC的价值锚定到以太坊链上,行将BTC的价值传递到RenBTC和WBTC等以太坊链上的代币符号上,而Ren是去中心化体系,WBTC是中心化体系;3)能够更笼统地说,UNISWAP这类依据AMM(主动化做市)机制的DEX体系,与传统买卖所要全额保管用户财物的方法不同,DEX之所以能够为用户供应财物买卖服务,其实质是经过足额的财物典当(LP Token的锁仓财物)为用户买卖供应满足的深度和流动性服务,换句话说,DEX体系的锁仓财物值就像准备金相同,为用户买卖兑换供应的信誉传递(所以用户不至于忧虑体系穿仓问题)。3.1MakerDAO超量典当的启示:DeFi商场的信誉传递机器MakerDao建议于2014年,是依据以太坊的去中心化自治安排(DAO ,Decentralized Autonomous Organization,去中心化的自治安排),要产品包含主动化典当告贷渠道,一同也是安稳币DAI供者,其方针是树立在以太坊上的去中心化的衍生金融体系——能够类比为以太坊金融生态的“央行”。DAI额典当的安稳币项目。现在是以太坊上规划最大的DeFi运用。MakerDao采用了双币方法,其经过智能合约完结主动化典当并生成安稳币Dai,而生态一同具有另一种权益代币和办理代币 MKR。经过双币机制,MakerDAO使得整个去中心化的质押告贷体系以及社区化自治安排得以成功作业。MakerDao并非横空出世,在此之前BTS(比特股)社区现已就相关超量典当机制做过测验,并敞开了买卖作业,MakerDao则是更进一步的晋级迭代。

未来的监管,不扫除一些国家央行直接操控安稳币和组成财物的发行与商场利率。三、DeFi超量典当——对传统财物映射上链的启示DeFi商场中最常见的运作方法是经过超量典当(或许是足额典当)将财物价值传递到代币上。这种方法从实质上来说便是经过体系渠道典当财物,然后使其渠道具有完结信誉传递的机制才能。这点与银行准备金相似,只不过实践社会的银行准备金率低于100%,并非超量典当。穿透各类DeFi体系的实质,咱们能够笼统如下的判别:1) MakerDAO这类在DeFi体系里的安稳币铸造体系实质上是超量典当财物进行信誉传递——将美元的价值传递到DAI等安稳币,USDT也是运用足额典当的机制(经过Tether公司的“足额典当”),只不过DAI是去中心化体系,而USDT是中心化体系;2) RenProtocol与WBTC这类跨链财物锚定体系实质上是经过超量典当BTC财物,树立信誉传递传递机制,将BTC的价值锚定到以太坊链上,行将BTC的价值传递到RenBTC和WBTC等以太坊链上的代币符号上,而Ren是去中心化体系,WBTC是中心化体系;3)能够更笼统地说,UNISWAP这类依据AMM(主动化做市)机制的DEX体系,与传统买卖所要全额保管用户财物的方法不同,DEX之所以能够为用户供应财物买卖服务,其实质是经过足额的财物典当(LP Token的锁仓财物)为用户买卖供应满足的深度和流动性服务,换句话说,DEX体系的锁仓财物值就像准备金相同,为用户买卖兑换供应的信誉传递(所以用户不至于忧虑体系穿仓问题)。3.1MakerDAO超量典当的启示:DeFi商场的信誉传递机器MakerDao建议于2014年,是依据以太坊的去中心化自治安排(DAO ,Decentralized Autonomous Organization,去中心化的自治安排),要产品包含主动化典当告贷渠道,一同也是安稳币DAI供者,其方针是树立在以太坊上的去中心化的衍生金融体系——能够类比为以太坊金融生态的“央行”。DAI额典当的安稳币项目。现在是以太坊上规划最大的DeFi运用。MakerDao采用了双币方法,其经过智能合约完结主动化典当并生成安稳币Dai,而生态一同具有另一种权益代币和办理代币 MKR。经过双币机制,MakerDAO使得整个去中心化的质押告贷体系以及社区化自治安排得以成功作业。MakerDao并非横空出世,在此之前BTS(比特股)社区现已就相关超量典当机制做过测验,并敞开了买卖作业,MakerDao则是更进一步的晋级迭代。 MakerDAO信誉传递机制使得Dai安稳币与美元价值进行1:1挂钩。DAI尽管也存在价格动摇,但在2017年发行之后,逐渐生长为最为用户承受、体量最大的去中心化安稳币。截止2021年4月1日,Dai代币的总发行量已超越30亿枚。

MakerDAO信誉传递机制使得Dai安稳币与美元价值进行1:1挂钩。DAI尽管也存在价格动摇,但在2017年发行之后,逐渐生长为最为用户承受、体量最大的去中心化安稳币。截止2021年4月1日,Dai代币的总发行量已超越30亿枚。 和USDT、USDC等其它中心化安稳币经过等额法币储藏来发行安稳币不同的是,Dai经过超量典当加密钱银财物而取得价值支撑。前者每1美元的中心化安稳币都有1美元的法币储藏作为支撑(由发行公司储藏财物),而1美元Dai代币需求经过典当超越1美元市值的加密钱银财物而生成。

和USDT、USDC等其它中心化安稳币经过等额法币储藏来发行安稳币不同的是,Dai经过超量典当加密钱银财物而取得价值支撑。前者每1美元的中心化安稳币都有1美元的法币储藏作为支撑(由发行公司储藏财物),而1美元Dai代币需求经过典当超越1美元市值的加密钱银财物而生成。 Dai代币比较于中心化安稳币的另一大优势是高度的透明性和合约主动化,由于一切的典当和安稳币生成都由智能合约完结,一切用户能够随时检查Dai的生成量以及背面典当品的实时价值。假如典当财物价格上升,Dai的价值担保将会变得愈加足够。反之假如典当财物价格下降到清算线时,合约会主动触发并发动清算流程进行担保品拍卖,用户能够参加清算典当缺少的财物,并且取得3%的无危险收益。并且Maker协议为了面对在财物价值动摇较大的状况时或许呈现的各种问题,为清算流程弥补了反向担保品拍卖、Maker缓冲金、盈余拍卖等机制,进一步保证了Dai价值的偿付性。

Dai代币比较于中心化安稳币的另一大优势是高度的透明性和合约主动化,由于一切的典当和安稳币生成都由智能合约完结,一切用户能够随时检查Dai的生成量以及背面典当品的实时价值。假如典当财物价格上升,Dai的价值担保将会变得愈加足够。反之假如典当财物价格下降到清算线时,合约会主动触发并发动清算流程进行担保品拍卖,用户能够参加清算典当缺少的财物,并且取得3%的无危险收益。并且Maker协议为了面对在财物价值动摇较大的状况时或许呈现的各种问题,为清算流程弥补了反向担保品拍卖、Maker缓冲金、盈余拍卖等机制,进一步保证了Dai价值的偿付性。 Dai本身不是一个固定汇率的钱银,因而无法完结与美元价值直接挂钩,所以Dai价值的安稳性是经过一套方针价格改变率反应机制(TRFM)而完结的。机制中最重要的一环为Dai存款利率(DSR),一切的Dai持有者能够经过将Dai锁入DSR合约主动获取储蓄收益,并且该合约不对存款量以及存款时刻设置任何要求,用户能够即存即取。当 Dai 的价格违背方针价格时,MKR 持有者能够经过投票更改 DSR 来维护价格的安稳性。如当Dai价格超越1美元时,能够经过下降DSR以削减Dai需求量,然后下降Dai价值直到方针价格1美元。反之当Dai价格低于1美元时,即可经过添加DSR来添加Dai持有者收益以添加需求量,然后将 Dai 的商场价格增至 1 美元的方针价格。

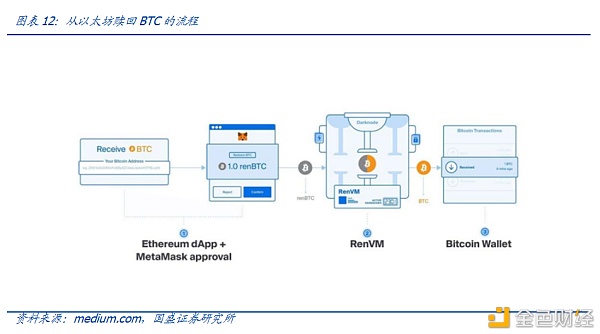

Dai本身不是一个固定汇率的钱银,因而无法完结与美元价值直接挂钩,所以Dai价值的安稳性是经过一套方针价格改变率反应机制(TRFM)而完结的。机制中最重要的一环为Dai存款利率(DSR),一切的Dai持有者能够经过将Dai锁入DSR合约主动获取储蓄收益,并且该合约不对存款量以及存款时刻设置任何要求,用户能够即存即取。当 Dai 的价格违背方针价格时,MKR 持有者能够经过投票更改 DSR 来维护价格的安稳性。如当Dai价格超越1美元时,能够经过下降DSR以削减Dai需求量,然后下降Dai价值直到方针价格1美元。反之当Dai价格低于1美元时,即可经过添加DSR来添加Dai持有者收益以添加需求量,然后将 Dai 的商场价格增至 1 美元的方针价格。 RenVM 完结去中心保管的方法是将 BTC 存储在一个由去中心化节点( Darknode)组成的网络上,会经过一种安全多方核算算法运用 ECDSA 私钥生成并签署数据,其间运用运用的 ECDSA 私钥是彻底私密的,乃至对节点本身相同保密。一旦 RenVM 收到 BTC ,就会当即以 1:1 的份额铸造出代表 BTC 的 ERC20 代币,Darknode作为网络的支撑者会取得每笔保管资金0.1%的手续费。相同的在用户换回BTC的进程中,RenVM也会收取0.1%的手续费。这一激励机制也是支撑REN Protocol作业并且维护网络的安全性的最重要一环,只需RenVm的去中心化网络还能作业,任何用户都能够为所欲为的运用他们的 BTC 来生成 renBTC或许毁掉他们的 renBTC 来取回 BTC,并且自在的在以太坊上运用renBTC。作业Darknode的要求是典当10万枚REN代币作为保证金,经过虚拟专用服务器(VPS)作业Darknode软件,才能够成为Darknode节点,取得RenVM收取的手续费分红。

RenVM 完结去中心保管的方法是将 BTC 存储在一个由去中心化节点( Darknode)组成的网络上,会经过一种安全多方核算算法运用 ECDSA 私钥生成并签署数据,其间运用运用的 ECDSA 私钥是彻底私密的,乃至对节点本身相同保密。一旦 RenVM 收到 BTC ,就会当即以 1:1 的份额铸造出代表 BTC 的 ERC20 代币,Darknode作为网络的支撑者会取得每笔保管资金0.1%的手续费。相同的在用户换回BTC的进程中,RenVM也会收取0.1%的手续费。这一激励机制也是支撑REN Protocol作业并且维护网络的安全性的最重要一环,只需RenVm的去中心化网络还能作业,任何用户都能够为所欲为的运用他们的 BTC 来生成 renBTC或许毁掉他们的 renBTC 来取回 BTC,并且自在的在以太坊上运用renBTC。作业Darknode的要求是典当10万枚REN代币作为保证金,经过虚拟专用服务器(VPS)作业Darknode软件,才能够成为Darknode节点,取得RenVM收取的手续费分红。 Ren体系并非将BTC一切权搬运到以太坊链上,而是将BTC的运用权或许收益权等部分权益传递到以太坊链上,具有renBTC并非等于具有相应确定的BTC一切权,而仅仅收益权、运用权等部分权力——运用权这部分相似于融券卖空,即借用确定的BTC,生成renBTC进行卖空,这一点与Mirror体系的组成股票财物是相同的。需求留意的是:Ren体系运用协议来操控锁仓比特币的私钥的方法是有外部危险的,就像比特币节点并非肯定安全相同(只不过PoW机制使得进犯本钱过高,因小失大),Ren的Darknode节点相同面对外部进犯的或许。进犯能够是外部的黑客对节点软硬件的进犯,也能够是Ren体系的链上办理进犯——即单方面经过搜集Ren筹码,进行歹意链上办理,比方歹意增发renBTC或许爽性歹意封闭节点硬件。换句话说,Darknode节点在物理上的安全壁垒假如不能像银行IDC数据中心的安全壁垒相同,那么为了获取或许消灭节点内确定的BTC而进行外部物理进犯的本钱或许并不高,Darknode节点假如被单方面很多持有Ren代币的节点进行办理进犯,就像资本商场歹意收买相同,经过操控股权和投票权来歹意损坏公司正常运营。Darknode节点安全壁垒的实质是:进犯Darknode节点的本钱便是节点的安全壁垒,而Darknode节点并没有像比特币PoW那样的去中心化一致,所以安全壁垒并不像比特币网络本身那样高。因而,Darknode节点需求典当10万枚Ren代币能够了解为节点树立安全壁垒——而保证节点内比特币财物安全的最高价值基本上就取决于节点的安全壁垒。从这个意义上说,这与超量(足额)典当体系的实质是相同,便是经过典当财物来为信誉传递机制树立安全壁垒(MakerDAO不能发行超越典当财物值的DAI),保证机制在安全壁垒之下牢靠作业。尽管标明上RenProtocol在铸造RenBTC的时分并未进行超量典当——节点仅仅典当了等额的BTC,而考虑到节点的作业需求相应数量的Ren代币来作为安全壁垒的一部分,因而从这个意义上讲,RenProtocol依然是一种超量典当机制。

Ren体系并非将BTC一切权搬运到以太坊链上,而是将BTC的运用权或许收益权等部分权益传递到以太坊链上,具有renBTC并非等于具有相应确定的BTC一切权,而仅仅收益权、运用权等部分权力——运用权这部分相似于融券卖空,即借用确定的BTC,生成renBTC进行卖空,这一点与Mirror体系的组成股票财物是相同的。需求留意的是:Ren体系运用协议来操控锁仓比特币的私钥的方法是有外部危险的,就像比特币节点并非肯定安全相同(只不过PoW机制使得进犯本钱过高,因小失大),Ren的Darknode节点相同面对外部进犯的或许。进犯能够是外部的黑客对节点软硬件的进犯,也能够是Ren体系的链上办理进犯——即单方面经过搜集Ren筹码,进行歹意链上办理,比方歹意增发renBTC或许爽性歹意封闭节点硬件。换句话说,Darknode节点在物理上的安全壁垒假如不能像银行IDC数据中心的安全壁垒相同,那么为了获取或许消灭节点内确定的BTC而进行外部物理进犯的本钱或许并不高,Darknode节点假如被单方面很多持有Ren代币的节点进行办理进犯,就像资本商场歹意收买相同,经过操控股权和投票权来歹意损坏公司正常运营。Darknode节点安全壁垒的实质是:进犯Darknode节点的本钱便是节点的安全壁垒,而Darknode节点并没有像比特币PoW那样的去中心化一致,所以安全壁垒并不像比特币网络本身那样高。因而,Darknode节点需求典当10万枚Ren代币能够了解为节点树立安全壁垒——而保证节点内比特币财物安全的最高价值基本上就取决于节点的安全壁垒。从这个意义上说,这与超量(足额)典当体系的实质是相同,便是经过典当财物来为信誉传递机制树立安全壁垒(MakerDAO不能发行超越典当财物值的DAI),保证机制在安全壁垒之下牢靠作业。尽管标明上RenProtocol在铸造RenBTC的时分并未进行超量典当——节点仅仅典当了等额的BTC,而考虑到节点的作业需求相应数量的Ren代币来作为安全壁垒的一部分,因而从这个意义上讲,RenProtocol依然是一种超量典当机制。 3.3Mirror怎么完结股票到代币的映射?上线于2020年12月4日的Mirror Protocol是一个可追踪股票、期货、买卖所买卖基金和其他传统金融财物价格的组成财物(Mirrored Assets,MmAssets)铸造渠道——乃至能够讲加密钱银映射到渠道铸造代币的代币,MIR(Mirror Token)为渠道的办理代币。用户能够经过超量典当UST(TerraUSD,锚定美元)或许已有的mAssets组成mAssets,不同的mAsset将会与不同的股票、期货、基金等财物的价格对应。换回时,需求用户经过Mirror渠道毁掉铸造时发生的 mAssets,智能合约会收取一部分手续费并返还给用户铸造时典当的 UST 或 mAssets。简略说,Mirror便是将传统金融商场(或许加密商场)的财物组成为Token的方法,映射到加密钱银国际。比方,能够在Mirror渠道上铸造特拉斯的股票通证——mTSLA,也能够讲ETH代币映射到Mirror渠道——铸造mETH代币。实践上用户取得mAssets并不等同于购买了相对应的金融财物,所以也不存在股票分红等收益——但由于价格跟金融财物相关、且有典当物支撑组成财物的价值,所以能够了解为组成财物能够取得对应金融财物的部分收益权,也能够将其类比为金融财物的期货(不行交割)。现在渠道现已上线21种组成财物,包含特斯拉、苹果等股票和BNB、ETH等干流加密钱银财物,其间买卖量最大的是特拉斯股票代币,24小时买卖量为325万美元,此币种买卖池流动性超越7000万美元,Mirror渠道总流动性现已超越10亿美元。

3.3Mirror怎么完结股票到代币的映射?上线于2020年12月4日的Mirror Protocol是一个可追踪股票、期货、买卖所买卖基金和其他传统金融财物价格的组成财物(Mirrored Assets,MmAssets)铸造渠道——乃至能够讲加密钱银映射到渠道铸造代币的代币,MIR(Mirror Token)为渠道的办理代币。用户能够经过超量典当UST(TerraUSD,锚定美元)或许已有的mAssets组成mAssets,不同的mAsset将会与不同的股票、期货、基金等财物的价格对应。换回时,需求用户经过Mirror渠道毁掉铸造时发生的 mAssets,智能合约会收取一部分手续费并返还给用户铸造时典当的 UST 或 mAssets。简略说,Mirror便是将传统金融商场(或许加密商场)的财物组成为Token的方法,映射到加密钱银国际。比方,能够在Mirror渠道上铸造特拉斯的股票通证——mTSLA,也能够讲ETH代币映射到Mirror渠道——铸造mETH代币。实践上用户取得mAssets并不等同于购买了相对应的金融财物,所以也不存在股票分红等收益——但由于价格跟金融财物相关、且有典当物支撑组成财物的价值,所以能够了解为组成财物能够取得对应金融财物的部分收益权,也能够将其类比为金融财物的期货(不行交割)。现在渠道现已上线21种组成财物,包含特斯拉、苹果等股票和BNB、ETH等干流加密钱银财物,其间买卖量最大的是特拉斯股票代币,24小时买卖量为325万美元,此币种买卖池流动性超越7000万美元,Mirror渠道总流动性现已超越10亿美元。 接下来的问题是:Mirror渠道上的个股价格是怎么锚定真完结货商场?这就需求用到预言机机制,经进程序算法来链接两个商场的价格。原始金融财物的商场中价格数据会经过Band Protocol的预言机反映在区块链上,并决议了用户经过超量典当铸造mAssets财物时的价格,而不同的mAssets的典当率也是不同的,一般为200%-350%。当mAssets被铸造出来后,其价格彻底由链上的买卖商场决议,所以mAssets的价格与原始财物之间会有价差存在。为了使两者价格发生相关,Mirror会经过铸币清算机制与套利者机制来坚持mAsset价格与金融财物价格软挂钩。

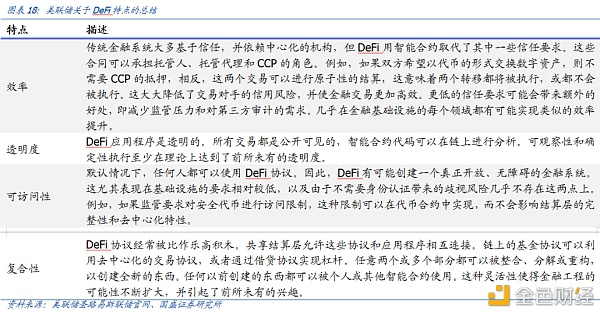

接下来的问题是:Mirror渠道上的个股价格是怎么锚定真完结货商场?这就需求用到预言机机制,经进程序算法来链接两个商场的价格。原始金融财物的商场中价格数据会经过Band Protocol的预言机反映在区块链上,并决议了用户经过超量典当铸造mAssets财物时的价格,而不同的mAssets的典当率也是不同的,一般为200%-350%。当mAssets被铸造出来后,其价格彻底由链上的买卖商场决议,所以mAssets的价格与原始财物之间会有价差存在。为了使两者价格发生相关,Mirror会经过铸币清算机制与套利者机制来坚持mAsset价格与金融财物价格软挂钩。 四、DeFi的低本钱、快清算、高功率将对传统金融的启示4.1DeFi VS.传统金融(以闪电贷为例)Fabian Schär 宣布在美联储圣路易斯联储官网的研讨陈述以为:“DeFi能够进步金融基础设施的功率、透明度和可及性。此外,该体系的可组合性答应任何人将多个运用程序和协议组合起来,然后创立新的、令人兴奋的服务。”其间首要包含以下特色:

四、DeFi的低本钱、快清算、高功率将对传统金融的启示4.1DeFi VS.传统金融(以闪电贷为例)Fabian Schär 宣布在美联储圣路易斯联储官网的研讨陈述以为:“DeFi能够进步金融基础设施的功率、透明度和可及性。此外,该体系的可组合性答应任何人将多个运用程序和协议组合起来,然后创立新的、令人兴奋的服务。”其间首要包含以下特色: DeFi之所以能够具有这些特色,部分原因是区块链底层代码的特性决议的,因而,DeFi相关于传统金融来说,具有低本钱、快清算、高功率的特色。而最能提现这些特色的运用便是闪电贷,这是在传统金融国际彻底不存在的事物。闪电贷(Flash Loan)是一个原生的DeFi新产品,能够了解为极速告贷。用户只需求在同一笔以太坊买卖中完结假贷、套利、归还并付出一笔手续费,那么告贷人无需典当任何财物即可完结假贷,然后极大进步了资金运用率。闪电贷假如用传统金融的事例能够这样比方:你向银行请求一笔大额的信誉告贷,一般状况下银行的无典当告贷是无法给很高的授信的,你向银行这样解说:我拿这一笔钱去股票或许期货商场做一把套利(不考虑T+1),假如赚到钱,当天就连本带息还给银行;假如我套利失利、亏本了,那么我会要求买卖所将我的套利买卖报废、账本回滚,然后银行也就当没有借这笔钱,银行、告贷人和买卖所之间就等于没有发生过任何买卖。上述景象在传统资本商场当然是无法幻想的,可是在DeFi国际里,这彻底是可完结,可谓巨大的金融立异,充分体现了DeFi(区块链)在低本钱、快清算、高功率特色,这对传统金融来说,可谓是降维冲击。详细来说,在一个以太坊买卖中,不只仅能够履行代币转账,还能够进行 50 个转账操作或其他合约操作,经过调用智能合约中的功用函数,履行多项杂乱功用——也便是说,一笔依据以太坊的买卖能够交融一系列杂乱买卖:将告贷、套利、归还等一系列买卖操作交融到一同。Flash Loan 中一切操作都在一个区块时刻中完结,依照现在的以太坊的出块速度,也便是 13 秒——中心并非是13秒,而是这一系列的买卖要能够终究盈余并归还,假如没有做到这一点,这笔买卖就不会被打包写入区块,适当于告贷人告贷、套利(失利)这些操作并不是有用买卖,仅仅暂时状况。因而,用户有必要经过编程将需求履行的一切进程构成一项智能合约买卖并完结假贷、运用和归还的三个进程。可是现在用户也能够经过如FURUCOMBO这一类第三方项目,对闪电贷完结更简易的插件性编程,无需实践编写代码完结智能合约的规划,终究完结闪电贷需求的全套操作。详细的套利流程如下图所示(运用FURUCOMBO渠道),现在Kyberswap渠道上的价格状况1 DAI = 0.9927 sUSD,而Uniswap上 1 DAI = 0.8057 sUSD,用户发现这两个渠道的DAI-sUSD买卖对价格存在较大的套利空间,即可经过FURUCOMBO的界面,规划套利进程。包含:1、从AAVE假贷渠道的闪电贷功用借出100 DAI;2、经过Uniswap将100 DAI兑换成约122 个sUSD代币;3、经过Kyberswap渠道将sUSD代币兑换成约122 DAI代币;4、归还从AAVE借出的100 DAI代币以及手续费0.09 DAI;5、整个运用闪电贷的套利流程在一个以太坊买卖内完结,并获利约22 DAI。

DeFi之所以能够具有这些特色,部分原因是区块链底层代码的特性决议的,因而,DeFi相关于传统金融来说,具有低本钱、快清算、高功率的特色。而最能提现这些特色的运用便是闪电贷,这是在传统金融国际彻底不存在的事物。闪电贷(Flash Loan)是一个原生的DeFi新产品,能够了解为极速告贷。用户只需求在同一笔以太坊买卖中完结假贷、套利、归还并付出一笔手续费,那么告贷人无需典当任何财物即可完结假贷,然后极大进步了资金运用率。闪电贷假如用传统金融的事例能够这样比方:你向银行请求一笔大额的信誉告贷,一般状况下银行的无典当告贷是无法给很高的授信的,你向银行这样解说:我拿这一笔钱去股票或许期货商场做一把套利(不考虑T+1),假如赚到钱,当天就连本带息还给银行;假如我套利失利、亏本了,那么我会要求买卖所将我的套利买卖报废、账本回滚,然后银行也就当没有借这笔钱,银行、告贷人和买卖所之间就等于没有发生过任何买卖。上述景象在传统资本商场当然是无法幻想的,可是在DeFi国际里,这彻底是可完结,可谓巨大的金融立异,充分体现了DeFi(区块链)在低本钱、快清算、高功率特色,这对传统金融来说,可谓是降维冲击。详细来说,在一个以太坊买卖中,不只仅能够履行代币转账,还能够进行 50 个转账操作或其他合约操作,经过调用智能合约中的功用函数,履行多项杂乱功用——也便是说,一笔依据以太坊的买卖能够交融一系列杂乱买卖:将告贷、套利、归还等一系列买卖操作交融到一同。Flash Loan 中一切操作都在一个区块时刻中完结,依照现在的以太坊的出块速度,也便是 13 秒——中心并非是13秒,而是这一系列的买卖要能够终究盈余并归还,假如没有做到这一点,这笔买卖就不会被打包写入区块,适当于告贷人告贷、套利(失利)这些操作并不是有用买卖,仅仅暂时状况。因而,用户有必要经过编程将需求履行的一切进程构成一项智能合约买卖并完结假贷、运用和归还的三个进程。可是现在用户也能够经过如FURUCOMBO这一类第三方项目,对闪电贷完结更简易的插件性编程,无需实践编写代码完结智能合约的规划,终究完结闪电贷需求的全套操作。详细的套利流程如下图所示(运用FURUCOMBO渠道),现在Kyberswap渠道上的价格状况1 DAI = 0.9927 sUSD,而Uniswap上 1 DAI = 0.8057 sUSD,用户发现这两个渠道的DAI-sUSD买卖对价格存在较大的套利空间,即可经过FURUCOMBO的界面,规划套利进程。包含:1、从AAVE假贷渠道的闪电贷功用借出100 DAI;2、经过Uniswap将100 DAI兑换成约122 个sUSD代币;3、经过Kyberswap渠道将sUSD代币兑换成约122 DAI代币;4、归还从AAVE借出的100 DAI代币以及手续费0.09 DAI;5、整个运用闪电贷的套利流程在一个以太坊买卖内完结,并获利约22 DAI。 假如在这一笔以太坊买卖内假贷的资金没有得到归还,那么整笔假贷买卖不会被打包进入区块中,适当于假贷并没有实践发生,所以假贷方的资金不会受任何影响——中心的假贷和套利进程仅仅暂时状况,并未被矿工打包承认。依据闪电贷的特性和时效要求,现在其最广泛的运用是套利买卖。套利者无需本身运用财物进行套利操作,只需求经过闪电贷取得所需的资金量完结套利买卖,并及时归还假贷的资金。这极大的下降了套利者的准入门槛,由于理论上任何一个人都能够成为套利者,并且具有没有上限的套利资金进行操作。上述事例在传统金融视角下几乎是不行能的,不同渠道(比方银行、证交所)之间的清算通道并不能串行打通,是独立的,并且传统金融机构账户的买卖承认和清算机制跟区块链记账彻底不同,很难存在闪电贷这类暂时状况的买卖状况发生。因而,DeFi并非简略的将传统金融体系“区块链化,其生态的作业模和经济方法存在根本的不同。而低本钱、快清算和高功率对用户的吸引力是十分强的。现在DeFi生态处于快速开展阶段,存在着严峻的供应缺少,加之项目面世会对用户补助,所以且现在来看,DeFi生态体系存在传统金融无法了解的极高收益率。

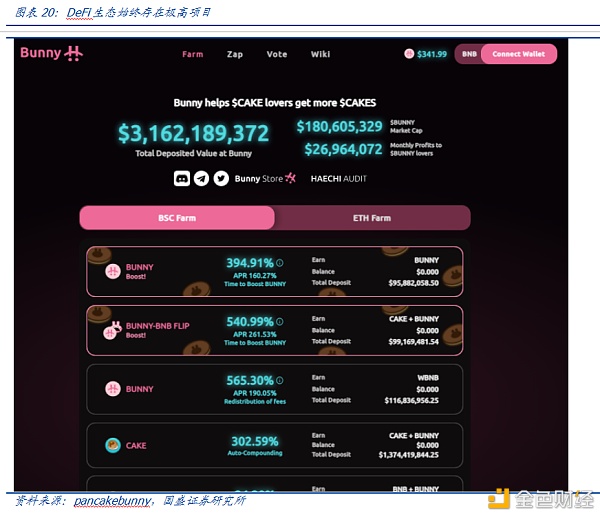

假如在这一笔以太坊买卖内假贷的资金没有得到归还,那么整笔假贷买卖不会被打包进入区块中,适当于假贷并没有实践发生,所以假贷方的资金不会受任何影响——中心的假贷和套利进程仅仅暂时状况,并未被矿工打包承认。依据闪电贷的特性和时效要求,现在其最广泛的运用是套利买卖。套利者无需本身运用财物进行套利操作,只需求经过闪电贷取得所需的资金量完结套利买卖,并及时归还假贷的资金。这极大的下降了套利者的准入门槛,由于理论上任何一个人都能够成为套利者,并且具有没有上限的套利资金进行操作。上述事例在传统金融视角下几乎是不行能的,不同渠道(比方银行、证交所)之间的清算通道并不能串行打通,是独立的,并且传统金融机构账户的买卖承认和清算机制跟区块链记账彻底不同,很难存在闪电贷这类暂时状况的买卖状况发生。因而,DeFi并非简略的将传统金融体系“区块链化,其生态的作业模和经济方法存在根本的不同。而低本钱、快清算和高功率对用户的吸引力是十分强的。现在DeFi生态处于快速开展阶段,存在着严峻的供应缺少,加之项目面世会对用户补助,所以且现在来看,DeFi生态体系存在传统金融无法了解的极高收益率。 4.2组成财物对传统资本商场的反效果从实质上来说,在某条链上,但凡对应或映射到链外财物的代币,都归于组成财物/财物映射的规模。这些财物能够是传统金融财物、其他财物乃至是比特币等其他链上的加密钱银:1)映射到比特币的典是以太坊链上的RenBTC、mirror体系的mBTC等;2)映射到美元的是USDT、DAI等各类安稳币;3)映射到股票的是mTSLA(mirror渠道)等;4)映射到各类艺术品、收藏品的是相应的NFT;5)能够简略这样类比,CME的比特币期货适当于比特币是财物映射(映射到传统资本商场),由于存在交割机制,所以比特币期货的价格跟比特币原始财物价格之间也存在强制相关。因而,与原始财物和组成财物之间就存在着杂乱的联系——原始财物和组成财物地点的商场就会相关影响。也便是说,组成财物或许对传统资本商场(乃至其他商品商场)存在这反效果,包含:1)当组成财物的买卖量满足大,对原始财物商场的价格就会有反效果,乃至组成财物会起主导效果,这从CME(芝加哥买卖所)和加密钱银买卖所之间的价格影响可见一斑;2)加密钱银商场的组成财物是7*24小时全天候买卖,因而,关于股票等原始财物收市时刻,组成财物的价格改变或许反过来对原始财物商场价格发生影响;3)关于一些利好音讯的实现,加密钱银组成财物或许在原始财物商场未开市期间就实现了价格利好,存在着必定的套利空间。这儿举一个比如,CME的比特币期货适当所以将加密钱银商场的比特币映射到传统金融商场,加密钱银商场常常会呈现的状况是CME收盘(特别是周末)期间,加密钱银商场买卖所(如Coinbase、币安等)的买卖会价格会呈现与CME发生缺口(留意,加密钱银买卖所由所以接连买卖,没有缺口),这种缺口在CME开盘后常常回补缺口。这便是一个映射财物对原始财物价格发生反效果的事例。咱们信任,跟着加密钱银商场映射财物买卖的活泼,其会对原始商场财物价格发生反效果。

4.2组成财物对传统资本商场的反效果从实质上来说,在某条链上,但凡对应或映射到链外财物的代币,都归于组成财物/财物映射的规模。这些财物能够是传统金融财物、其他财物乃至是比特币等其他链上的加密钱银:1)映射到比特币的典是以太坊链上的RenBTC、mirror体系的mBTC等;2)映射到美元的是USDT、DAI等各类安稳币;3)映射到股票的是mTSLA(mirror渠道)等;4)映射到各类艺术品、收藏品的是相应的NFT;5)能够简略这样类比,CME的比特币期货适当于比特币是财物映射(映射到传统资本商场),由于存在交割机制,所以比特币期货的价格跟比特币原始财物价格之间也存在强制相关。因而,与原始财物和组成财物之间就存在着杂乱的联系——原始财物和组成财物地点的商场就会相关影响。也便是说,组成财物或许对传统资本商场(乃至其他商品商场)存在这反效果,包含:1)当组成财物的买卖量满足大,对原始财物商场的价格就会有反效果,乃至组成财物会起主导效果,这从CME(芝加哥买卖所)和加密钱银买卖所之间的价格影响可见一斑;2)加密钱银商场的组成财物是7*24小时全天候买卖,因而,关于股票等原始财物收市时刻,组成财物的价格改变或许反过来对原始财物商场价格发生影响;3)关于一些利好音讯的实现,加密钱银组成财物或许在原始财物商场未开市期间就实现了价格利好,存在着必定的套利空间。这儿举一个比如,CME的比特币期货适当所以将加密钱银商场的比特币映射到传统金融商场,加密钱银商场常常会呈现的状况是CME收盘(特别是周末)期间,加密钱银商场买卖所(如Coinbase、币安等)的买卖会价格会呈现与CME发生缺口(留意,加密钱银买卖所由所以接连买卖,没有缺口),这种缺口在CME开盘后常常回补缺口。这便是一个映射财物对原始财物价格发生反效果的事例。咱们信任,跟着加密钱银商场映射财物买卖的活泼,其会对原始商场财物价格发生反效果。 面对更为巨大的传统商场,DeFi不仅仅抢夺传统商场的资金流量,而是进一步与传统商场加快交融,而交流两者的桥梁便是组成财物。未来,会有越来越多的传统财物以加密钱银的方法存在,而两者之间的互信效果将影响着商场价格。现在看来,DeFi的资金量比较传统金融商场属沧海一粟,但迅猛开展的气势及快速的晋级迭代值得注重,时机永久与危险相伴,美联储近期亦就DeFi的开展在官网发布相关研讨文章(详见国盛区块链研讨院译作《美联储全景解读 DeFi 的推翻力气》),就其间的模块构建、时机与危险进行了论述。咱们信任,跟着DeFi的合规化,政府监管、钱银方针和经济调控都将与加密商场越发休戚相关,直至加密钱银和传统商场逐渐交融。危险提示区块链商业方法落地不及预期:依据区块链的DeFi是全新是商场安排方法,相关项目处于开展初期,存在商业方法落地不及预期的危险。监管方针的不确定性:加密钱银和DeFi在实践作业进程中涉及到多项金融监管方针,现在各国监管方针还处于研讨和探究阶段,并没有一个老练的监管方法,所以职业面对监管方针不确定性的危险。本文节选自国盛证券研讨所已于2021年4月23日发布的陈述《国盛区块链|DeFi新金融(二):超量典当与财物映射》,详细内容请详见相关陈述。

面对更为巨大的传统商场,DeFi不仅仅抢夺传统商场的资金流量,而是进一步与传统商场加快交融,而交流两者的桥梁便是组成财物。未来,会有越来越多的传统财物以加密钱银的方法存在,而两者之间的互信效果将影响着商场价格。现在看来,DeFi的资金量比较传统金融商场属沧海一粟,但迅猛开展的气势及快速的晋级迭代值得注重,时机永久与危险相伴,美联储近期亦就DeFi的开展在官网发布相关研讨文章(详见国盛区块链研讨院译作《美联储全景解读 DeFi 的推翻力气》),就其间的模块构建、时机与危险进行了论述。咱们信任,跟着DeFi的合规化,政府监管、钱银方针和经济调控都将与加密商场越发休戚相关,直至加密钱银和传统商场逐渐交融。危险提示区块链商业方法落地不及预期:依据区块链的DeFi是全新是商场安排方法,相关项目处于开展初期,存在商业方法落地不及预期的危险。监管方针的不确定性:加密钱银和DeFi在实践作业进程中涉及到多项金融监管方针,现在各国监管方针还处于研讨和探究阶段,并没有一个老练的监管方法,所以职业面对监管方针不确定性的危险。本文节选自国盛证券研讨所已于2021年4月23日发布的陈述《国盛区块链|DeFi新金融(二):超量典当与财物映射》,详细内容请详见相关陈述。

- 我的微信

- 这是我的微信扫一扫

-

- 我的微信公众号

- 我的微信公众号扫一扫

-

2021年6月4日 上午1:20 沙发

作品在区块链上被确权后,后续交易都会进行实时记录,实现数字版权全生命周期管理,也可作为司法取证中的技术性保障。